給与・賞与は、皆さんが理解している通りだと思います。勤め先から皆さんが受け取っている収入です。立場は、関係ありません。社長も、役員も、一般社員も、パートも、アルバイトも同じです。キャッシュフロー表を使ってマネープランを実施する場合、給与・賞与の額面額(一般的に年収と言ったりします)ではなく、可処分所得(一般的には手取り)で把握します。そこでここでは、あなたの給与・賞与を可処分所得で把握する方法を説明します。

1.源泉徴収票から可処分所得を計算する方法

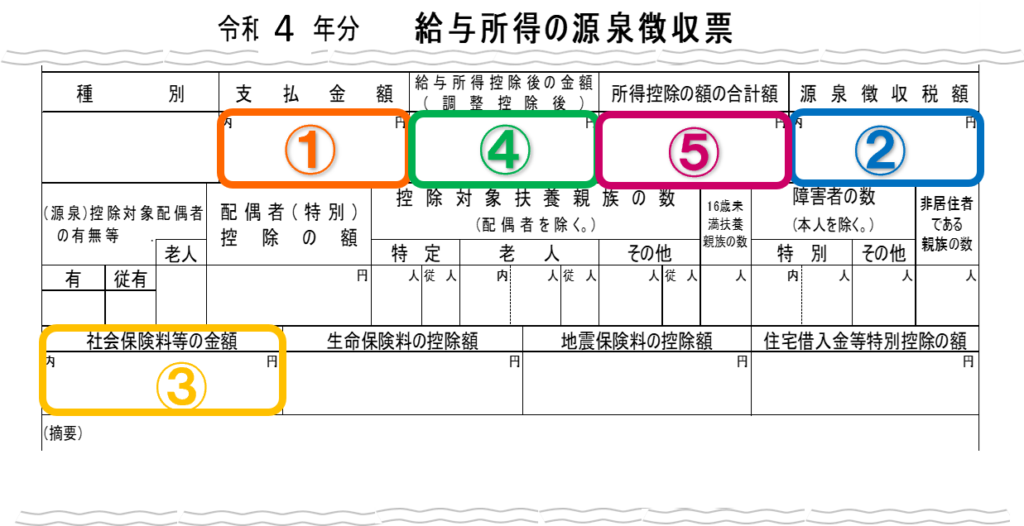

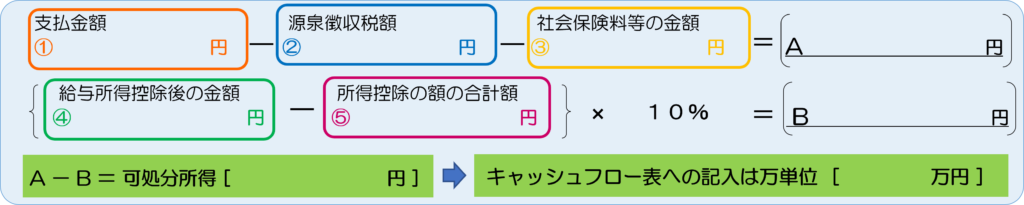

源泉徴収票は見たことありますか?見たことはあっても、その見方を知っている人は案外少ないかもしれません。アイキャッチ画像には、国税庁のサイトにある給与所得の源泉徴収票からダウンロードした一部を表示してあります。全体は縦長です。大きさは関係ありません。多くの皆さんは、年初に会社から渡されていると思います。今では、データで提供されていることもあると思います。何れにしても、その源泉徴収票を使って、可処分所得を計算してみます。

源泉徴収票の一部を表示しました。源泉徴収票から可処分所得を計算するために必要な項目をカラー枠で囲み、番号をつけました。これらの項目の数値を使って、あなたの可処分所得は次のように計算します。

Bの算出式は、住民税に該当する金額を計算する式で、住民税率を10%として概算計算してあります。

これら計算式なので、TIM1などのエクセルシート上では、予め計算式をいれてありますから、該当するセルに入力すると計算されます。ただ、これは源泉徴収票を理解する上でも基本的な計算式なので、その内容・意味を理解しておいた方が良いと思います。

エクセルをダウンロードするのも、電卓を使うのも面倒という方は、次の計算フォームを使ってください。

キャッシュフロー表に数値を入れる場合は、万円単位で記入します。

ここで計算しているのは源泉徴収票で示された該当年の1年分なので、これ以降の可処分所得額の算出は、年収を予測し、概算します。将来の源泉徴収票は入手することは出来ないので、この方法とは別に可処分所得額を概算する方法を2つ説明します。

2.基本情報から可処分所得を概算計算する方法

家族の状況などの基本情報とあなたの給与収入(年収)から、可処分所得を概算する方法を説明します。税額の計算や社会保険料の計算は、人それぞれ異なってきますので、今から説明する条件から外れた方は、税理士や社会保険労士と言った専門家にご相談ください。ここでは、可処分所得を次のように概算計算します。

可処分所得 = 給与収入 ー 所得税・住民税 ー 社会保険料

収入も、税額も、社会保険料も その条件から外れてしまうと実際の金額と異なることになりますが、計算の流れや方式は基本的に実際に行われているものを前提としています。概算計算と言っても、ここからが複雑になります。途中で、計算式を理解する必要がないやとか、もっと簡単な方法概算すればいいやと思った方は、先にお進みください。

常盤 兼成さんの家族を例に、数値例を示しつつ進めいたいと思います。

- 常盤 兼成 55歳 給与収入 600万円

- 数子 52歳 パート収入 90万円

- 花江 22歳 大学4年生 アルバイト収入60万円

- 太郎 18歳 高校3年生 アルバイト収入30万円

Ⅰ.税額の算出するまでの流れ

給与所得税額の算出式を示すと次のようになります。

(給与)所得税額 = (給与)課税所得金額 × 税率 ー 控除額

ここで、「課税所得金額」という言葉出てきました。この課税所得金額を算出する計算式もあります。それを示すと次のようになります。

(給与)課税所得金額 = (給与)所得 - 所得控除額

先ほどの(給与)所得税額の算出式の中で控除額がありましたが、この計算式の中に所得控除額というものがあります。この二つは同じような言葉ように見えますが、意味が違います。両者については、後ほど説明します。今は、給与所得税額の算出の流れを中心に説明します。さて、給与所得という言葉が出てきましたが、ここでも同じような言葉に給与収入という言葉があります。この二つはどうかというと、やはり、違います。給与所得の金額の算出式を示すと次のようになります。

給与所得 = 給与収入 ー 給与所得控除

つまり、給与所得とは給与収入から給与所得控除額を差し引いた金額になります。この給与収入は、いわゆる年収に該当します。源泉徴収票で言えば、支払金額になります。この計算式をスタートに上に登っていけば、給与所得税額が算出できます。

ところで、住民税はどうなったの?と思われている方もあるかもしれません。住民税も、ここでお示しした流れで計算しますが、ところどころ違います。ですから、まずは、税額計算の流れを理解しましょう。どこが違うかと言えば、所得控除額や税率が違います。また、住民税にが均等割というのもあります。更に、住民税の支払いタイミングは、所得税からほぼ1年後になります。マネープラン作成時には、このような点も考慮する必要性はありますが、正確性よりも、まずは概要を掴むということを優先して進めていきます。

Ⅱ.給与収入と給与所得

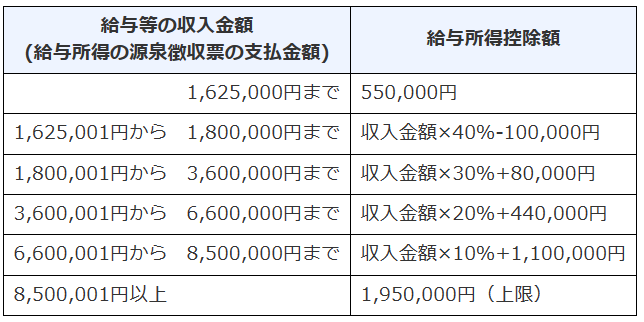

先ほど、給与収入と給与所得は違うということをお話ししました。給与収入は、一般に年収と言われているものになります。給与から何も差し引かれていない総額で、源泉徴収票で言えば支給金額になります。そして、そこから給与所得控除額を引いたものが、給与所得になるとご説明しました。

給与所得 = 給与収入 ー 給与所控除額

給与所得は、この計算で算出できますが、給与所得控除額は収入金額によって異なります。

いずれにしろ、給与収入から給与所得控除額を差し引いて、給与所得が算出されます。なお、上の国税庁のHPでは、給与収入を入力すれば、簡単に給与所得を計算してくれる、お試しあれ。ところで、一口に所得と言っていますが、所得には10種類あります。その中の一つが給与所得です。ここでは、給与収入(賞与も含む)を取り上げていますが、税額計算においては、「所得」が10種類あり、給与所得はそのうちの一つということです。給与所得の場合、給与収入から給与所得控除を差し引いて給与所得を算出しました。他の収入も、同様な計算を経て、それぞれの所得が算出されます。所得を算出するということは、税額計算上で、各収入のレベルを一定にそろえることとイメージすると良いかもしれません。

常盤兼成さんの給与収入から給与所得を計算すると次のようになります。

給与所得 = 600万円 ー(600円×20% + 44万円)= 436万円

Ⅲ.所得控除

次に所得控除です。先ほどの給与所得控除ではありません。給与所得から更に差し引かれる控除額です。では、所得控除にはどのようなものがあるか。15種類あります。この15種類は、人的控除と物的控除に分類されます。そして、どのような控除が受けられるかは、人それぞれです。ですが、マネープランを実施するにあたって、基本情報からある程度判別できるものがあります。ここで行う概算計算では、基本情報から判別ができる所得控除を採用します。その中でも、最も基本的なものが「基礎控除」です。

人的控除は、8種類あります。基礎控除も人的控除に該当します。ここで行う概算計算では、基礎控除以外の人的控除として、配偶者控除、配偶者特別控除、扶養控除の3つを対象にします。これらは、マネープランを実施する上で必要になる基本情報など(家族の年齢、配偶者の方の収入)で、その控除額を算出します。それ以外の障害者控除、寡婦控除、ひとり親控除、勤労学生控除の4つは対象にしていませんので、この控除の対象となる方はごめんなさい🙇。 さて、この人的控除ですが、控除と言いますが、それはあくまで税額を計算するための控除額であって、皆さんの収入が減るわけではありません。つまり、可処分所得を計算する際に、収入(給与収入)から差し引く項目では無いので留意してください。

物的控除は、7種類あります。この物的控除のうち、ここで行うマネープラン作成で対象とするのは、皆さんに関係する社会保険料控除です。物的控除には、他にも医療費控除や生命保険料控除、地震保険料控除、寄附金控除など、お馴染みのものもありますが、これは個人差が大きいのでここでは対象にしていません。なお、この物的控除は所得税を算出するの控除額でもありますが、可処分所得を計算する際にも、収入(給与所得)から差し引く項目になり、人的控除とは異なりますので留意してください。

今回は、収入は給与収入(賞与を含む)だけとして説明していますが、他にも収入がある場合もあります。その時は、所得レベルで合計し、そこから今説明してきた所得控除額を差し引いて、税額計算へと進みます。所得控除というのは、給与所得のみを対象にしているのではないということに留意してください。更に、収入には、10種類の所得に該当しないものもありますので、注意が必要です。やはり、複数の収入がある方で、詳しく知りたいと思う方は税理士さんや税務署に相談されることをおすすめします。なお、ここでは収入は給与収入のみという前提で話を進めています。

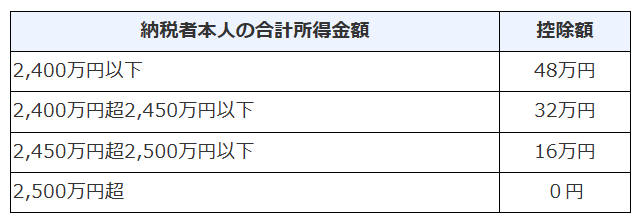

常盤兼成さんの場合は次のようになります。

- 基礎控除 480,000円 ☜ 本人の所得金額が合計2,400万円以下なら誰でも

- 配偶者控除 380,000円 ☜少し複雑です。ここでは説明は省略します

- 扶養控除(花江分)630,000円 ☜19歳以上23歳未満なので

- 扶養控除(太郎分)380,000円 ☜一般の控除対象扶養親族に該当

- 社会保険料控除:939,600円 ☜ 後ほど説明します

所得控除がそれぞれいくらになるかは、少々複雑です。ここでの説明は、この程度にします。人的控除は、その人や対象者の状況によって異なってきます。社会保険料控除は、後ほど改めて説明します。いずれにしろ、兼成さんの給与収入6,000,000円は、給与所得4,360,000円となり、課税所得1,550,000円となりました。なお、この課税所得は、国税である所得税の課税所得である点に注意してください。

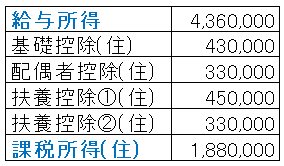

住民税の課税所得は次のように計算されます。

所得税の場合と控除額が違いますね。住民税が対象となる課税所得は1,880,000円になりました。

Ⅳ.税額の計算

所得控除まで来たので、(給与)課税所得に税率を乗じて税額の計算ができます。

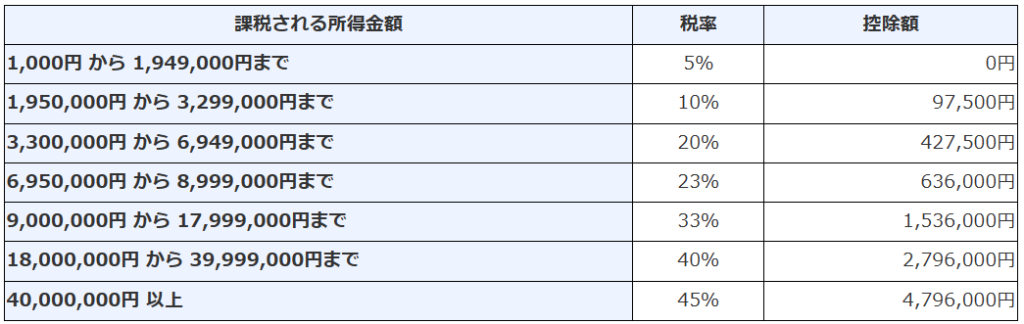

ここで税率が一定(例えば10%)であれば計算が簡単なのですが、課税所得金額に応じて違います。また、税額計算においても、課税所得金額に応じて控除額があります。課税所得金額(1,000円未満の端数金額を切り捨てた後の金額です。)に対する所得税の金額を計算するための「所得税の速算表」を示すと下記のようになります。

この速算表を用いた(給与)所得税額の算出式は、次のようになります。

(給与)所得税額 = (給与)課税所得金額 × 税率 ー 控除額

それでは、兼成さんのケースで考えてみましょう。兼成さんの(給与)課税所得額は、1,550,000円でした。兼成さんの所得税は次のように計算できます。

1,550,000円×0.05 – 0円 = 77,500円

では、住民税はどうなるか。同様な計算が行われますが、住民税には均等割と所得割があります。所得割が、先の所得税のような計算をします。均等割りは、(大体、100万円位の)収入のある方に定額負担してもらっている税金です。市町村によって、計算方式が違うので、ここではこの程度の説明とさせてください。兼成さんの住民税ですが、次のように計算します。

均等割: 5,000円

所得割=1,880,000円×0.1 = 188,000円

合計(住民税): 193,000円

となります。

なお、住民税をシュミレーションできるサイトもありますので、活用してみてください。 住民税の自動計算サイト

Ⅴ.社会保険料の計算

給与収入から所得税と住民税を概算計算する流れを説明してきました。その過程で所得控除がありました。その所得控除の中に物的控除があり、概算計算でも社会保険料控除は考慮しますとお話ししました。ところで、社会保険料はどのように計算するのでしょうか。 ここでは、社会保険料を概算計算する方法をお話しします。あくまで概算計算であることに留意してください。正確な計算方式ではありません。まず、社会保険料は月単位で行われます。まず。ここで行う概算計算では、年収(1年間分の給与収入・賞与含む)を1/12して、月額とします。兼成さんのケースで考えて見ましょう。兼成さんの給与収入は600万円でした。月額では50万です。

- ① 健康保険料(協会けんぽ)

-

月額では50万の場合の健康保険料は次のようになります。

50万円×10.00%÷2=25,000円

- ② 厚生年金保険料

-

厚生年金保険料は次のように計算します。

50万円×18.300%÷2=45,750円

- ③ 介護保険料(協会けんぽ)

-

40歳以上になると「介護保険」に加入します。兼成さんは、55歳です。介護保険料は次のように計算します。

50万円×1.820%÷2=4,550円

なお、介護保険料と健康保険料は合わせて計算さます。ここでは、説明上、分けて計算しました。

- ④ 雇用保険料

-

雇用保険料は次のように計算します。

50万円×0.006=3,000円

- ⑤ 社会保険料(合計)

-

ここまで、説明上、社会保険料を①健康保険料、②厚生年金保険料、③介護保険料、④雇用保険料に分けて計算してきましたが、それら4つを合せた社会保険料は次のように計算します。

50万円×15.66%=78,300円

78,300円×12か月=939,600円(年間)

先ほどの所得控除の一つとして社会保険料控除がありました、その金額に該当します。実務上は、こんな乱暴な計算はしませんし、こんなに単純ではありません。これは、あくまで、マネープランを自ら作成するための概算式です。ただ、給与収入のうち、15%強が社会保険料であるということは知っておいて欲しいことです。

ここでは、マネープランを作成するための概算方法をご説明していますが、詳しく知りたい方は、下記のサイトなどを利用してみてください。

Ⅵ.可処分所得の計算

ようやく、可処分所得の計算です。あなたの基本情報(年齢と家族構成)と給与収入とから、所得税・住民税、社会保険料の計算ができたので、それらを給与収入から差し引きとあなたの可処分所得となります。

あなたの可処分所得 = 給与収入 ー 所得税・住民税 ー社会保険料

兼成さんの例で示すと次のようになります。

6,000,000 ー(77,500円+193,000円)ー 939,600円 = 4,789,900円

お疲れ様でした。これが、基本情報から可処分所得を概算計算する方法でした。こんなの概算計算ではない、と思われた方もあるかもしれませんが、概算計算です。実際は、もっと複雑で、専門的な知識が必要になります。ただ、何度も言っていますが、将来のマネープランニングをするにあたっては、この程度で十分だと思います。また、この位の条件で行うのであれば、エクセルの中にも入れることは可能です。それでもやはりもっと簡単に概算できないのという方もあると思います。それが次の率を乗じて可処分所得を概算計算する方法です。

3.率を乗じて可処分所得を概算計算する方法

給与収入から可処分所得の金額を概算する方法を見てきました。概算と言いながら、それなりに様々検討しつつ計算しました。あれでも説明は足りないのですが、あのような計算を100歳まで行うとなる少々気がめいります。また、今の税率や社会保険制度も将来変更されるかもしれません。このよう考えると、もっと簡単に計算でもいいのではないかということになります。100歳までのお金の動きを大づかみにするという意味では、もっと簡単でも良いと思います。そこで、給与収入から可処分を算出する場合は、次のように概算する方法もお伝えしておきます。

可処分所得額 = 給与収入 × 乗率

乗率としては、80%~70%が一般的だと思います。私は、75%で計算することをおススメしてます。今回は給与収入でお話ししていますが。公的年等による収入の場合は、90%~80が一般的で、私は85%で計算することをおススメしています。なお、公的年金等による収入は、別の記事でお話しします。

数値例

「率を乗じて可処分所得を概算計算する方法」になったら、一気に乗率が示されて、終わり?という雰囲気になっています。これで終わっても良いと思いますが、いくつか数値例を示しつつ、補足したいと思います。

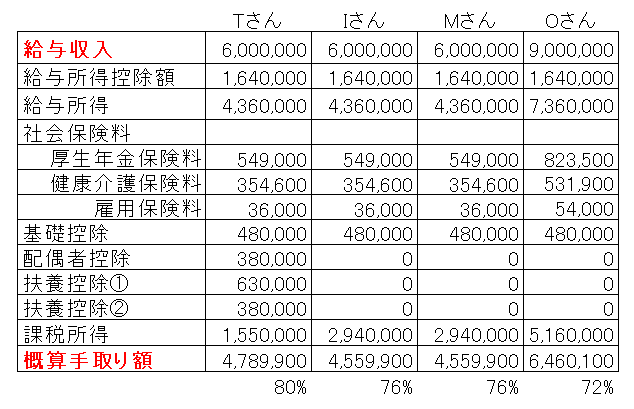

Tさん:55歳・会社員・給与収入:600万円、配偶者・52歳・パート収入:90万円、子・22歳・大学4年生、子・18歳・高校3年生 という4人家族を想定します。

Iさん:55歳・会社員・給与収入:600万円、独身です。

Mさん:55歳・会社員・給与収入:600万円、配偶者:52歳・会社員・給与収入:500万円、子供はありません。

Oさん:55歳・会社員・給与収入:900万円、独身です。

これら同年齢4人の方を例に、先の給与収入から概算した可処分処分額をしめすと次のようになります。

4人家族のTさんには、人的控除があるので給与収入の約8割が可処分所得になります。ただ、家族の状況は変化します。子供が独立すると扶養控除はなくなります。Iさんは独身で、控除は基礎控除だけです。給与収入の約76%が可処分所得です。Mさんは、配偶者も会社員(給与収入:500万円)なので、配偶者控除はありません。こどもはないので扶養控除もありません。給与収入の約76%が可処分所得です。これは独身のMさんと同じです。Oさんは、給与収入900万円、独身です。可処分所得は、給与収入の約72%です。

このような動きを見てきて、長期のマネープランを作成するときに一律の乗率を設定するには少々無理があると思います。それでも、出来るだけ簡単に生涯にわたるマネーの動きを掴みたいという要望にお応えすると給与収入の場合、その約75%が可処分所得とするのが良いのではないかと考え、おススメしています。やや低くでるのではないかという意見もあるのですが、可処分所得は高く出るよりもやや低くでた方が実際上は安全なのではないかと考えます。エクセルを活用される場合は、ご自身にあった乗率を設定されるのも良いと思います。